As organizações enfrentam numerosos riscos para o seu sucesso. Risco econômico, risco de desastre, risco de cadeia de suprimentos, risco regulatório , risco de fraudes e risco de tecnologia afetam as organizações de diferentes maneiras e em graus variados.

Enquanto o risco de fraude é apenas uma das muitas entradas nesta lista, é universalmente enfrentado por todas as empresas e entidades governamentais.

Qualquer organização com ativos está em perigo de os recursos serem alvo de indivíduos desonestos. E, infelizmente, uma parte notável dessa ameaça vem das mesmas pessoas que foram contratadas para realizar as operações da organização.

É este risco – o risco de fraude ocupacional (definida como “o uso de uma profissão para enriquecimento pessoal por meio do uso indevido deliberado ou da má aplicação dos recursos ou bens da organização empregadora”), que vamos tratar neste artigo.

Várias tendências notáveis de como, onde, porque e por quem essa fraude é cometida, bem como ela é detectada e como as organizações combatem essa ameaça.

A razão de ser da Academia de Executivos é compartilhar, com nossos alunos e leitores, todas as melhores práticas no mundo corporativo. Queremos democratizar a inteligência das empresas vencedoras para que a sua também tenha sucesso e minimize as possibilidades de fracasso.

Buscamos na ACFE (Association of Certified Fraud Examiners) instituição de reputação mundial, uma pesquisa, desenvolvida em 2016, em 114 paises e 2114 empresas, que apresenta um estudo completo sobre fraudes, seus diagnósticos, tipos mais frequentes, perfil dos fraudadores e principais planos de ações recomendados. Com o intuito de facilitar sua leitura do relatório que tem 90 paginas , sintetizamos neste post, as informações críticas e necessárias para você ter acesso aos fatores críticos e como se proteger destes crimes.

O objetivo é demonstrar que, independentemente de Operação Lava Jato, a fraude é um problema global, experimentado por toda empresa, em qualquer país do mundo. Cabe aos proprietários, conselhos e executivos a implementação de uma boa governança corporativa.

Não podemos esquecer do caso Enron. Gigante do setor elétrico americano, empresa admirada e sétima maior dos Estados Unidos, segundo a revista Fortune, a Enron faliu, levando junto os fundos de pensão de seus funcionários e de outros investidores da mesma categoria, num rombo de, no mínimo, US$ 1,5 bilhão, e arrastando uma dívida de mais de US$ 13 bilhões. Durante anos, diretores da empresa maquiavam os balancetes, enxugavam os prejuízos e inflavam os lucros. A mágica contábil deu certo até ser descoberto.

Os objetivos declarados do relatório da ACFE (Association of Certified Fraud Examiners) são os mesmos de seus predecessores:

- Resumir as opiniões dos peritos sobre a percentagem de receitas organizacionais perdidas por fraude todos os anos

- Categorizar as formas como a fraude ocupacional ocorre

- Analisar as características dos indivíduos que cometeram fraude ocupacional

- Examinar as características das organizações vítimas de fraude ocupacional

- Apresentar as melhores práticas de plano de ações para reduzir a incidência de fraudes

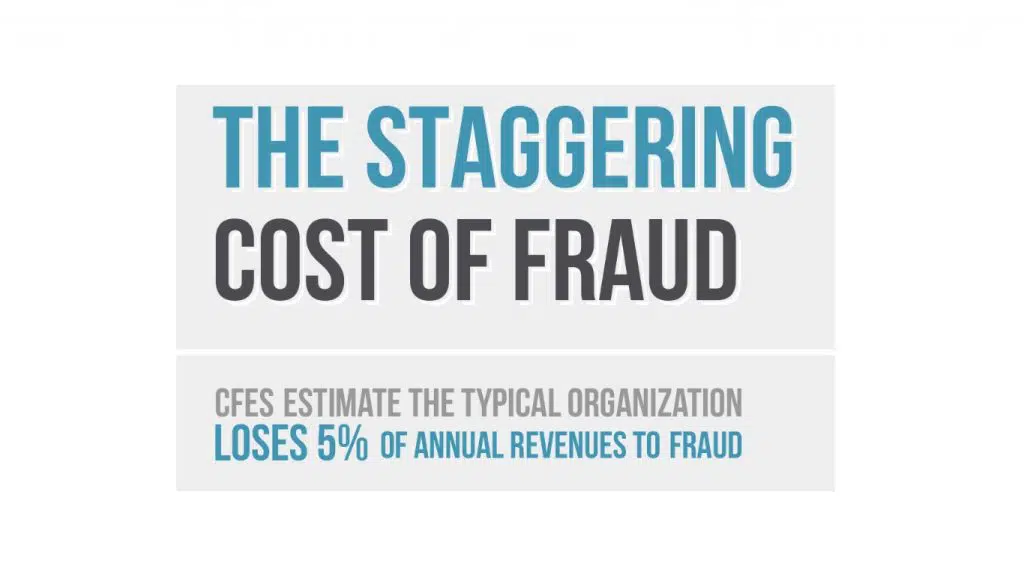

Segundo a pesquisa da ACFE, estima-se que uma empresa típica, perca 5% do seu faturamento com as fraudes. Outra informação publicada pela revista Exame recentemente, trás dados que segundo a consultoria de gestão Hands On Solutions, esta perda pode chegar a 8%. Se voce fatura R$10 milhões, tem o valor projetado de R$500.000,00 sendo fraudado.

Listamos abaixo os principais dados da pesquisa. Ao final deste artigo apresentamos um conjunto de sugestões para minimizar, o se possível zerar, esta não conformidade.

A perda média de um único caso de fraude ocupacional é de US$150.000,00

Segundo a pesquisa, organizações sem um processo estruturado de controle de fraudes, sofre um impacto dobrado em relação aqueles que implementaram uma boa governança. Caso ainda não tenha um sistema contra fraudes-roubos funcionando, fique atento pois se o seu concorrente tiver com certeza tem um custo menor.

Os valores da fraude aumenta em proporção ao numero dos participantes no esquema fraudulento. Veja abaixo o calculo apresentado pela pesquisa.

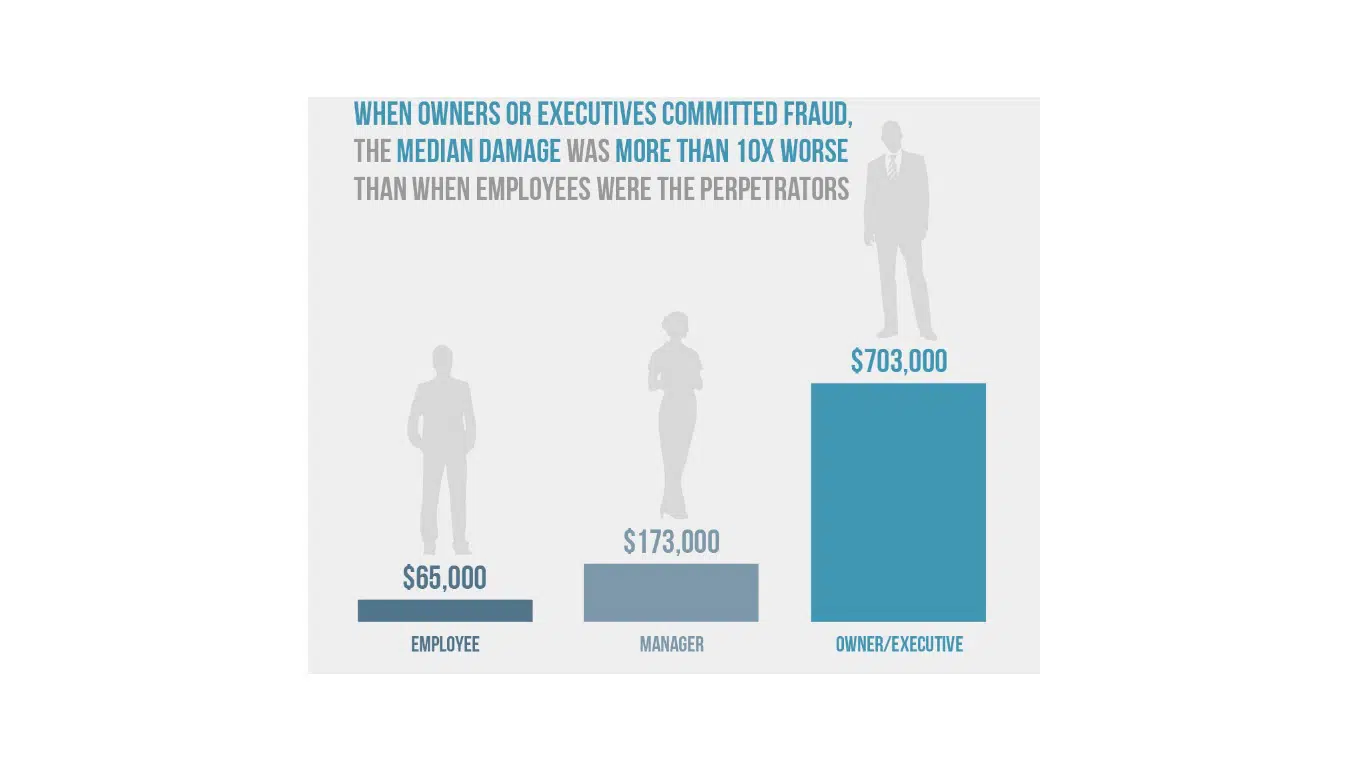

O relatório apresenta a informação que quanto maior o nível dos participantes na fraude, maior é o valor fraudado.

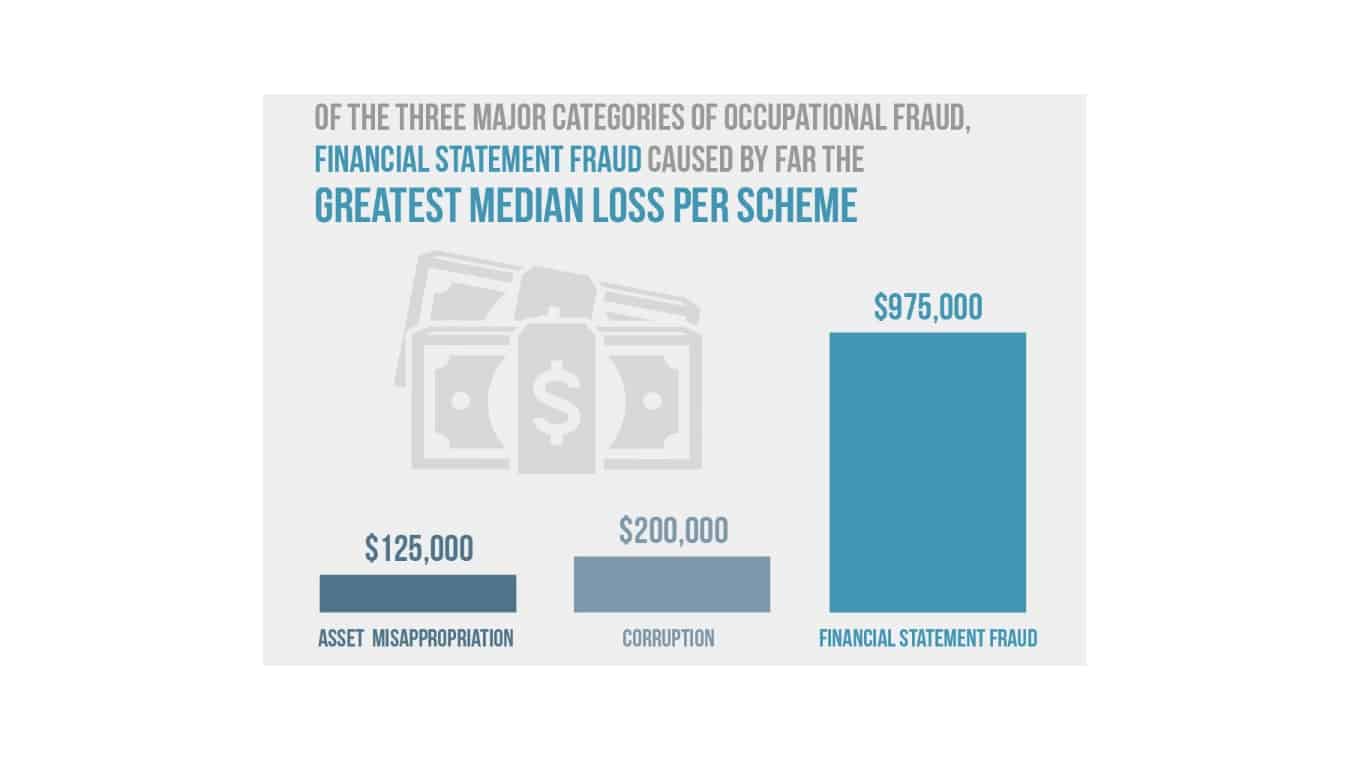

Das três maiores categorias de fraude (Corrupção, Roubo de Ativos e Fraude em Relatórios Financeiro), o numero maior sempre tem origem nas informações adulteradas dos relatórios contábeis e financeiros.

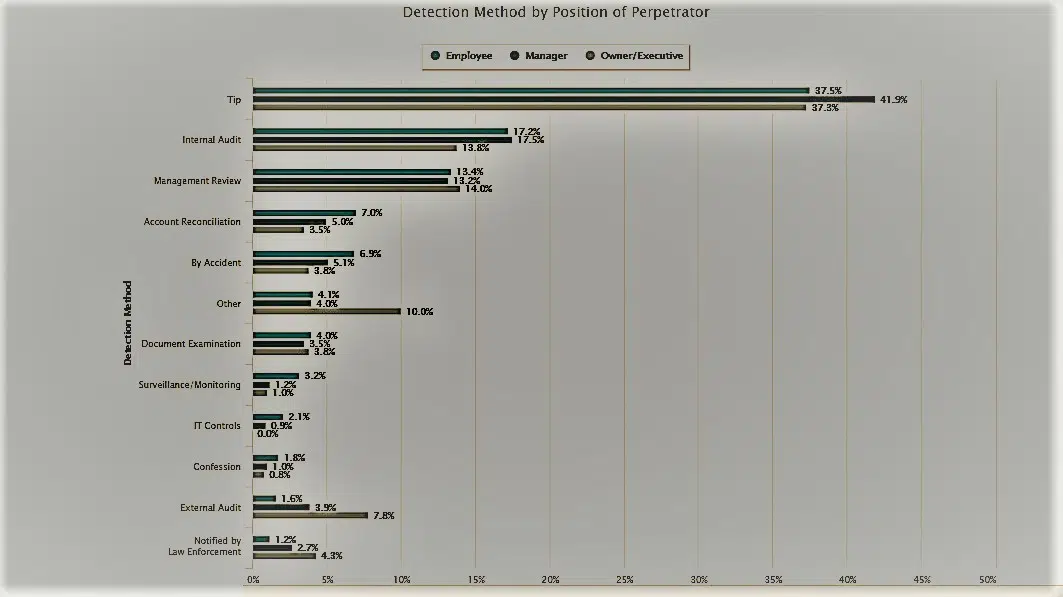

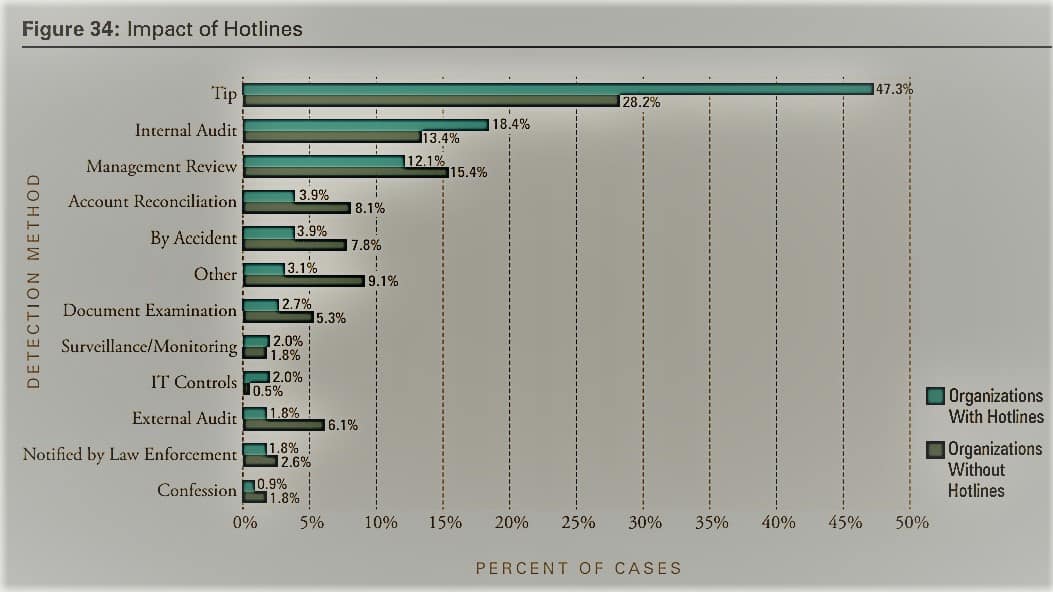

Os principais métodos para a detecção do fraudador é a denúncia feita pelos próprios colaboradores. Esta informação pode ser conseguida de diferentes maneiras, mas a mais eficaz é a HOTLINE. Este método permite ao colaborador informar a fraude usando um telefone ou email. Em muitas empresas é dado uma bonificação de um salário para quem fizer a denuncia se esta for comprovada. Em segundo lugar vem a auditoria interna, seguida pelas revisões periódicas feita pela gerencia. As reconciliações contábeis também é uma ferramenta que ajuda na identificação.

Abaixo o gráfico apresenta uma relação entre as funções exercidas pelos fraudadores e a maneira como são descobertos. A denúncia e as auditorias internas, represam mais de 50% dos levantamentos de fraude.

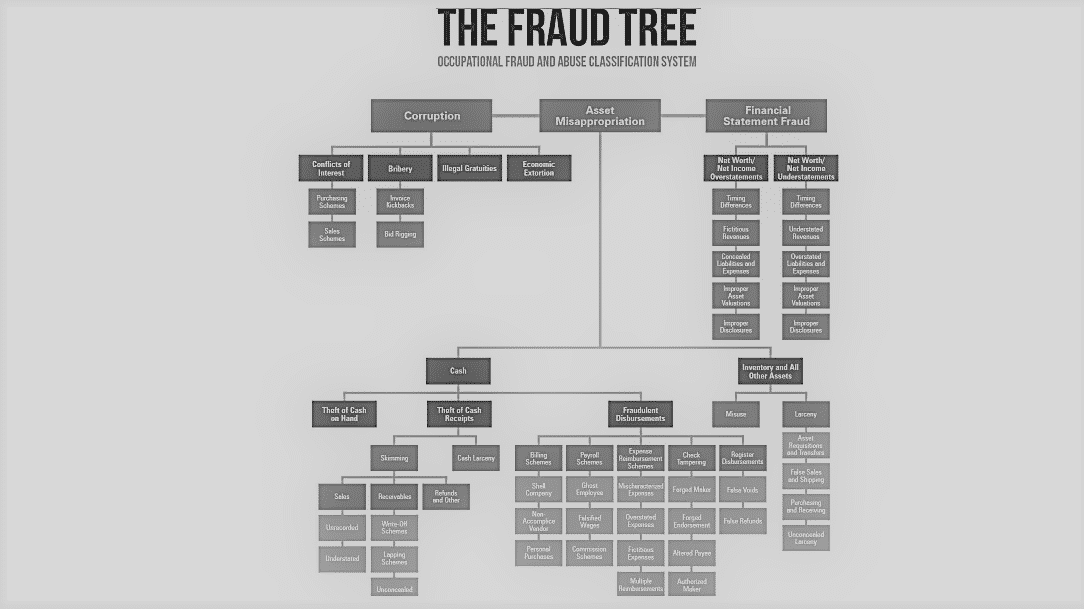

Abaixo o modelo chamado A Arvore da Fraude, criado pela ACFE, onde estão segmentados os diferentes tipos de fraude. Eles estruturam os tipos de fraudes em três grandes grupos, que são a CORRUPÇÃO(Corruption), ROUBO DE ATIVOS(Misappropriation) E FRAUDES EM RELATÓRIOS FINANCEIROS(Financial Estatement Fraud).

Veja abaixo a frequência dos controles anti-fraude usado pelas empresas.

Neste slide podemos ver a duração média, em meses, dos diferentes tipos de fraudes dentro de uma companhia.

Abaixo o indicador trás o impacto sobre os métodos de detecção da fraude das empresas que utilizam o HOTLINE (Canal de Comunicação), versus as que não possuem.

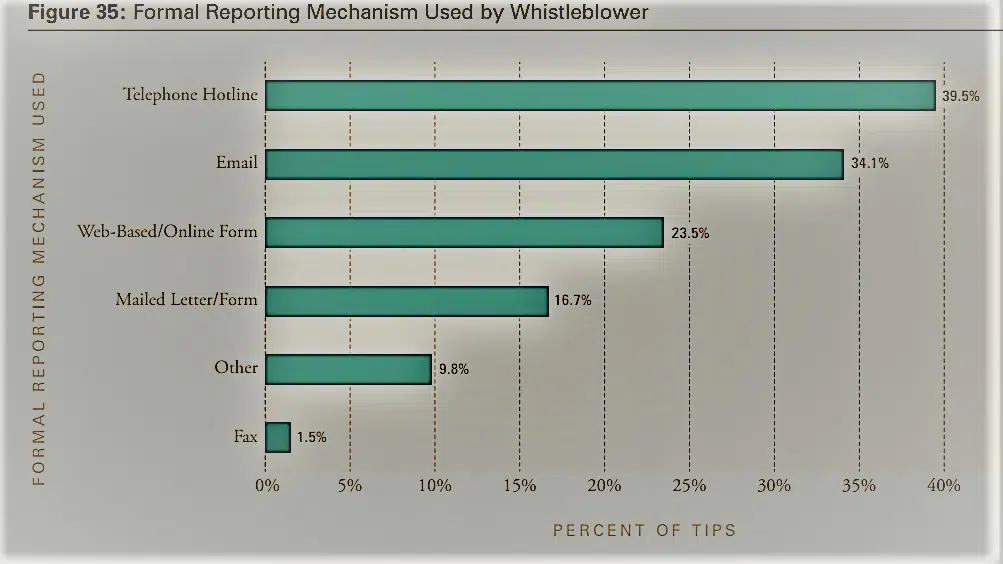

Como demonstra a figura abaixo, o hotline, através do telefone, é o mecanismo preferido pelos denunciantes das fraudes, seguido pelos email.

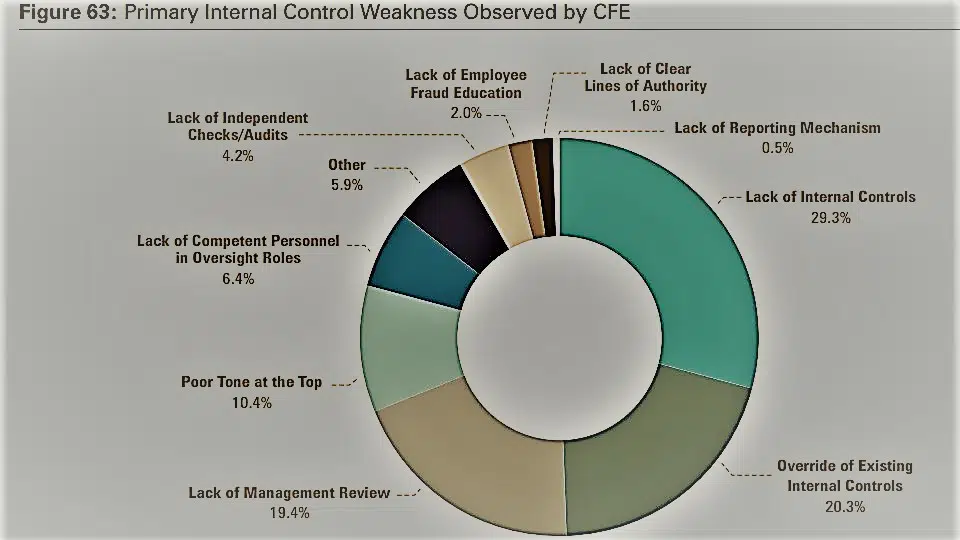

A pesquisa da ACFE demonstra claramente que a falta de controles internos, a substituição de alguns controle existentes e a falta de acompanhamento pelos gestores, somam mais de 60% das causas de uma fraude. Veja o quadro abaixo.

Esta figura apresenta as principais causas que geram os diferentes tipos de fraudes. A Falta de controles internos é a principal razão de todos as fraudes de uma empresa.

As funções ocupadas pelos fraudadores nas organizações, demonstrada no quadro abaixo, confirma que os colaboradores e a média gerente respondem por 57,7% do volume de fraudes. Apesar dos altos executivos e/ou os proprietários serem responsáveis por apenas 18.9% do número das fraudes, os valores destas irregularidades são muito maiores.

Abaixo acompanhamosr as áreas onde estão os principais fraudadores, bem como o percentual em relação ao número de casos e a sua frequência.

A idade média dos fraudadores, responsáveis pelos maiores números de fraudes, esta entre 31 e 45 anos. Este grupo corresponde a 55%. Se considerarmos entre 31 e 50 anos o número chega a 70%.

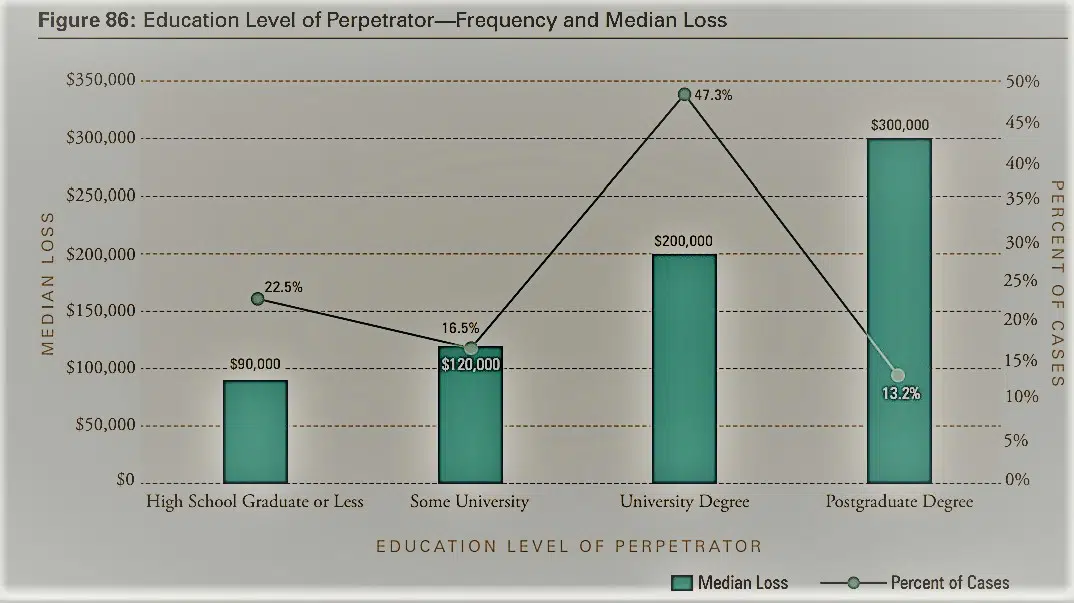

Quando pesquisamos o nível educacional do fraudador, 47.3% tem curso completo universitário.

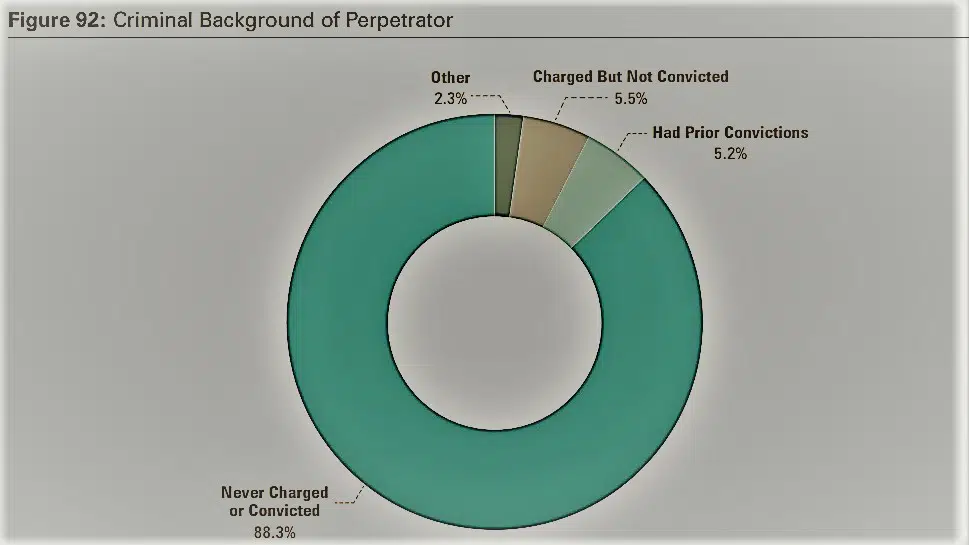

Ficamos surpresos pelos dados apresentados abaixo. Este gráfico demonstra que quase 90% dos fraudadores descobertos, não tinham ocorrências anteriores, de qualquer tipo de crime.

A respeito do gênero dos fraudadores, os homens representam em torno de 70% conforme números abaixo.

Voce pode ter acesso a pesquisa completa, clicando no link (ACFE) que esta no final deste artigo.

Abaixo um relação das principais ações que podem e vão minimizar estes tipos de irregularidades na sua organização, independentemente do seu tamanho.

1-Liste as atividades / processos críticos no “caminho do dinheiro” (entradas e saídas). Bons exemplos são as áreas de compras, produção, financeiro( pagamentos e recebimentos), folha de pagamento, fretes, estoque e venda de restos/sucata.

2-Escreva como é feito o controle destes processo atualmente e os possíveis risco de fraude.

3-Desenvolva um plano de ação para os processos mais expostos ao risco, na qual são críticos para o sucesso de sua empresa.

4-Crie procedimentos de auditorias surpresas, e faça disto uma rotina.

5-Treine os colaboradores e divulgue a cultura de compliance.

6-Crie um HOTLINE, com um numero de telefone(sugerimos um numero exclusivo) e um endereço de email (Ex. [email protected]). Distribua cartazes, em pontos estratégicos de sua empresas, com a solicitação para que todo e qualquer colaborador, direto ou indireto, fornecedores e clientes, usem estes canais para informar qualquer tipo de irregularidade que estejam presenciando em sua empresa.

7-Estabeleça no seu calendário anual, de encontros com executivos, pelo menos duas reuniões para tratar deste tema. Algumas empresas já possuem reuniões de Gerenciamento de Riscos e deveriam acrescentar o tema Gerenciamento de Fraudes.

8-Quando possivel, instale as melhores tecnologias de acompanhamento e controle. Câmeras de filmagem instaladas em posições estratégicas (e protegidas) são ferramentas importantes. Algumas cameras “fake”, misturadas as verdadeiras, podem reduzir o custo do investimento e trazem bons resultados.

-Tenha definido um responsável pelo processo de compliance e de a ele todo apoio. O salário deste profissional se paga, muitas vezes, pelo simples acompanhamento e monitoramento dos processos críticos.

Crie um plano urgente de combate as fraudes. NESTE MOMENTO ALGUÉM ESTA COMETENDO ALGUMA FRAUDE, ROUBANDO SUA EMPRESA E SEU SUCESSO.

Ocupando posições de Presidente e CEO, nos últimos vinte anos, e liderando todo o processo de compliance nas empresas que atuei, com faturamentos que variaram de US$100 milhões ( minha 1a empresa como presidente) até US$1.5 bilhão, posso afirmar o valor da implementação de um plano de controle para minimizar e tentar zerar este risco. O plano é basicamente o mesmo, independentemente do seu tamanho.

Um ditado muito popular, muito usado no passado, retrata bem este processo:“O OLHO DO DONO É QUE ENGORDA O PORCO”. E não se esqueça A OCASIÃO FAZ O LADRÃO.

ACFE Acesse aqui (coloque o mouse sobre a palavra ACFE) e veja a pesquisa completa.